Efter en sløv start på den kontaktløse betalingsteknologi bruger næsten alle danskere nu kontaktløse kort. I de senere år har digitale tegnebøger som MobilePay og Dankort app også haft gavn af bølgen i form af kontaktløse mobilbetalinger. Lad os se nærmere på udviklingen i Danmark, og hvilken effekt det har for virksomheder og samfundet.

Året hvor kontaktløse betalinger blev en realitet

Siden 2014 blev der udstedt kontaktløse betalingskort i Danmark. Men i starten krævede det at forbrugerne selv bestilte nyt Dankort eller Visa/Dankort med indbygget mulighed for kontaktløs betaling.

Det blev der lavet om på i 2016. Dette skyldtes at alle Dankort og Visa/Dankort udstedt mellem 2004 og 2010 automatisk udløb en tilfældig måned i 2012, hvor alles Dankort og Visa/Dankort blev udskiftet med en ny udløbsdato på præcis 4 år.

I 2016 blev alle kort fra 2012 så automatisk skiftet henover året til nye kort med kontaktløs funktion. Hver måned indtil udgangen af året steg andelen af danskernes 5 millioner Dankort og Visa/Dankort, som endelig kunne betale kontaktløst, derfor jævnt til 100%.

Alle de store supermarkedskæder med betalingsterminaler fra Nets, Verifone m.fl. opdaterede på det tidspunkt deres terminaler til at kunne tage imod denne nye bølge af kortbetaling. Sidenhen har også små, mellemstore og andre store forretninger fulgt trup, under pres fra danskerne der på stigende vis bruger kontaktløs rutinemæssigt. Dem der stadig ikke har kontaktløse terminaler er under pres til at udskifte deres til én, da Visa og Mastercard kræver at alle betalingsterminaler skal kunne acceptere dette efter udgangen af 2019.

Digitale tegnebøger følger i hælene, men med problemer

I takt med den stigende brug af kontaktløse kort har digitale punge også vundet indpas i danskernes vaner. Det ved vi fra MobilePay-statistikkerne som fastsætter at hele 3,8 mio. danskere regelmæssigt bruger appen til betalinger. Derudover er Dankort app og Apple Pay på vej frem, mens flere banker har deres egne mobilapps til betalinger.

Dog har konkurrencen mellem de største digitale punge gjort det lidt besværligt for forbrugere. Danske Bank, der grundlagde MobilePay, har været i tæt konkurrence med Dankort app, som ejes af Nets. Da Dankort app blev lanceret i 2017, valgte flere af de største supermarkedskæder derfor side, så f.eks. Netto, Føtex, Bilka og Salling droppede MobilePay for kun at acceptere Dankort app. Det er endnu uvist hvem af de to der ender som “vinderen”, hvis der overhovedet bliver en stor forskel i sidste ende.

Siden Apple Pay også lancerede i 2017, har iPhone-brugere som de eneste i Danmark kunne bruge NFC (Near Field Communication) – den teknologi kontaktløse kort bruger – til mobilbetalinger. MobilePay og Dankort App bruger Bluetooth, som alle smartphones har. Der har været hård kritik mod Apple i Danmark, bl.a. på grund af de ekstra omkostninger som virksomheder har for at acceptere to forskellige teknologier.

App-baserede terminaler gør det nemmere at komme i gang

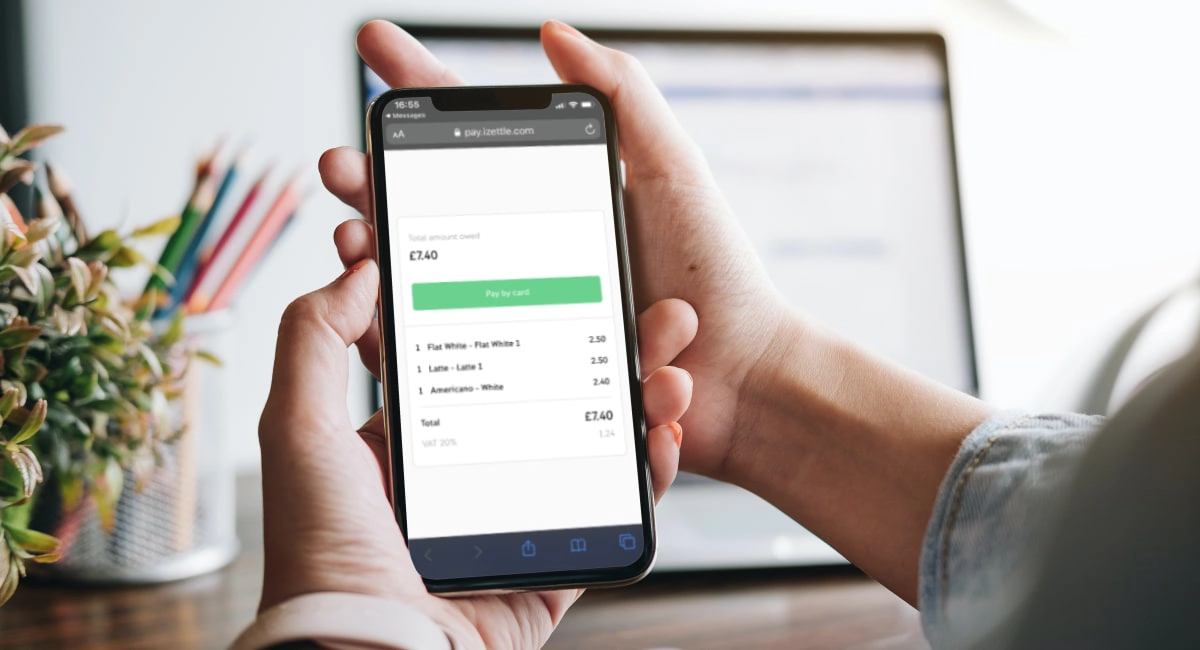

Som et alternativ til den traditionelle betalingsterminal er der to udbydere i Danmark som tager imod kontaktløse kort og digitale punge uden separat indløsningsaftale eller kontrakt: iZettle og SumUp. Begge deres terminaler accepterer alle gængse betalingskort, heriblandt Visa/Dankort, Visa, Mastercard og Visa Electron både med og uden kontaktløs funktion.

De er værd at nævne fordi ingen andre udbydere på det danske marked tilbyder en terminal uden kontrakt, månedlige lejeomkostninger eller andre faste gebyrer. Du betaler kun en procentsats af beløbet per transaktion. Terminalerne skal købes, men de er meget billige i forhold til de Ingenico- og Verifone-terminaler som er tilbudt gennem andre indløsere.

Kontaktløse betalinger gavner både forbrugere og virksomheder

Undersøgelser har hidtil vist, at de fleste danskere foretrak kontanter for beløb under 100 kroner. Med chipkort tager processen ved terminalen længere tid, og så er det også risikabelt at indtaste pinkode når der står mennesker bagved én der potentielt kan aflure koden. Det har nok medvirket til at allerede efter tre år med kontaktløse kort er hele 60% af alle betalinger med Dankort foretaget kontaktløst.

Reducering af lommetyveri

Kontaktløse kort behøver ingen pinkode for salg under 350 kroner. Dette har gjort livet surt for de lommetyve der stjæler chipkort efter afluring af pinkoden, så de straks efter kan hæve høje kontantbeløb på hæveautomater indtil kortet er spærret. Faktisk har barer, caféer og lignende, hvor tre ud af fire danskere nu betaler kontaktløst, i det seneste år haft en reducering på en tredjedel af den slags lommetyveri.

Hurtigere køer

Virksomheder kan håndtere køen af kunder hurtigere når folk betaler kontaktløst, så der i sidste ende bliver solgt mere. Man holder bare kortet op mod terminalen et øjeblik, og så er salget gået igennem. De fysiske kort er stadig hurtigere end kontaktløse mobilbetalinger, men udviklingen af digitale punge har gjort dem meget tæt på ligeværdig med hensyn til hastighed (for det meste kræver det ikke længere man skal åbne en app eller låse skærmen op før man holder telefonen henover terminalen).

Større omsætning

Det har i mange år været velkendt, at betaling med kort giver større omsætning end kontantbetaling. Dette skyldes delvist at betaling med kort ikke aktiverer smertecentrene i vores hjerne på samme måde som betaling med kontanter. Derfor har forbrugere generelt hang til at bruge flere penge oftere, når de betaler med kort.

Tal fra de kontaktløse betalingsterminaler har oveni dette vist, at denne effekt drastisk øges når man ikke længere skal indtaste pinkode. Dette gør betalingen så let og problemfri, at forbrugere i snit bruger hele 30% flere penge end med andre betalingskort. Der er altså flere grunde til at tage imod kontaktløse betalinger i virksomheden.